Мировой фондовый рынок потерял в III квартале 2015 г. $11 трлн. Падение во всех крупных мировых экономиках сильно ударило по "бумажному богатству", и это был худший квартал для фондового рынка с 2011 г. Но инвесторам необходимо готовиться к тому, что самое страшное еще может быть впереди. Согласно информации Bloomberg длительный спад был связан с низкими ценами на сырьевые товары, такие как нефть, нестабильностью на рынках Китая и ожиданиями по повышению ставки ФРС США.

Падение на крупных рынках было действительно сильным. В Китае, например, фондовый рынок рухнул на 40% по сравнению с пиком.

В Германии акции упали примерно на четверть по сравнению с пиком в начале этого года.

Да, в США падение было значительно мягче. Пока стоимость акций снизилась примерно на 10%, но в II квартале произошло множество любопытных вещей.

Мы стали свидетелями одного из самых крупных обвалов рынка в течение торгового дня в истории США, а также крупнейшего внутридневного обвала.

24 августа индекс Dow Jones упал до 1089 пунктов, прежде чем начать восстанавливаться.

Но каждый раз, когда рынки начинают расти, люди все забывают, говоря, что крушение кончилось. Но финансовые рынки работают совсем не так. Они всегда растут волнообразно и точно так же падают.

Без сомнения, у американских акций впереди длинный путь вниз.

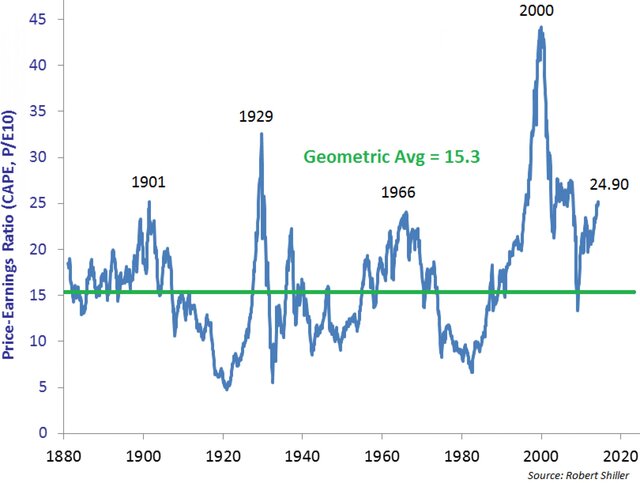

Одним из самых популярных методов определения перспектив рынка является индикатор, разработанный лауреатом Нобелевской премии Робертом Шиллером.

Индикатор CAPE (англ. cyclically adjusted price-earnings, P/E 10, "P/E Шиллера") – инструмент оценки средней стоимости компаний из индекса широкого рынка S&P 500.

Для расчета коэффициента обычно берется средняя прибыль компаний из индекса S&P 500, скорректированная на инфляцию за последние 10 лет.

В 2013 г. показатель составил около 23, тогда как средний уровень в XX веке достигал 15,21. Летом 2014 г. коэффициент находился на уровне 25, а с 1881 г. он превзошел этот показатель только три раза – в 1929, 1999 и 2007 гг.

Все мы знаем, что происходило, после того как в указанные годы рынок акций достигал своего пика. Так, например, в 2000 г. CAPE достиг значения 44, после чего последовало падение фондового рынка. После этого индикатор вернулся к значению 13 и уже к 2007 г. вырос до 27, и вновь последовал обвал.

Ранее в этом году CAPE уже достигал 27 пунктов, а в начале августа он находился около 26. Если он когда-то и был выше, то только перед тем, как лопались пузыри на фондовом рынке.

Историческое среднее значение - 17: этому значению индекса отвечает уровень 11000 пунктов по Dow Jones и 1300 пунктов по S&P500.

Чтобы вернуться к среднему значению, рынок должен упасть примерно на 40% от своего пика. То есть Dow должен упасть еще 30%, чтобы достигнуть уровня, где цены будут считаться "нормальными".

Не исключено, что рост фондового рынка может продолжиться, поскольку СAPE достигал и гораздо больших значений.

CAPE никогда не был предназначен для указания точного времени того, когда надо продавать или покупать, и рынок может оставаться около этих оценок в течение многих лет. Но учитывая, что это "необычный период", инвесторы должны задавать вопросы.

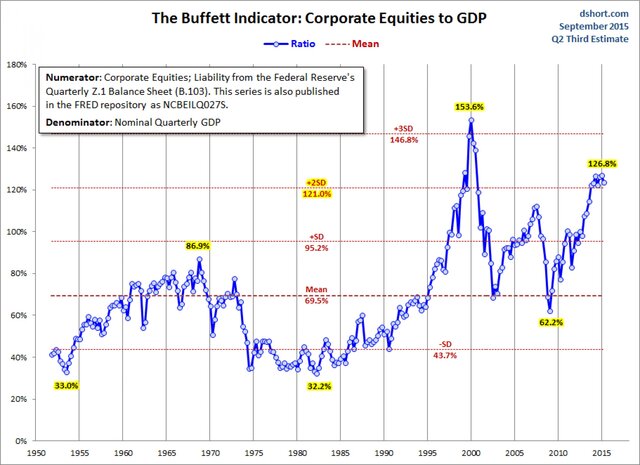

Другой распространенный индикатор, известный как "индикатор Баффетта", подразумевающий соотношение общей стоимости корпоративных акций к ВВП, также говорит о возможном падении.

Когда цены на акции оцениваются слишком высоко по отношению к размеру экономики в целом, это является признаком того, что бумаги переоценены. И наоборот.

Прямо сейчас множество инвесторов стремятся вернуться на фондовый рынок, полагая, что все страшное уже позади, но именно они рискуют потерять больше всех.

Даже если мы не увидим эффект "черного лебедя", то есть крупное стихийное бедствие, теракт или крах важного финансового учреждения в ближайшие месяцы, цены на акции неизбежно будут снижаться.

Они просто не могут бросать вызов гравитации постоянно: пузыри всегда завершались жестким падением, и нет никаких причин, чтобы отрицать повторение этого события сейчас.

Источник: Вести Экономика