На прошлой неделе инверсия кривой доходностей казначейских облигаций США вновь ворвалась в заголовки деловых СМИ, которые успели навести панику среди инвесторов по всему миру. Однако мы опишем почему ее не стоит боятся.

Инверсия кривой вызвана в первую очередь двумя факторами, первый из которых – ожидание понижения процентных ставок в США. Дальний конец кривой отражает ожидания относительно уровня будущих процентных ставок, а ближний – фактически текущие процентные ставки. Также на форму кривой оказывает влияние ожидаемая скорость понижения ставок. Если участники торгов считают, что ставки будут понижать резко, то инверсия может наблюдаться на всей длине кривой (мы не берем очень дальний конец в 20+ лет). Сейчас мы наблюдаем как раз такой случай. При этом обычно снижение процентных ставок является попыткой избежать кризиса и применяется тогда, когда рецессия маячит на горизонте. Отсюда и зависимость между инверсией и рецессией. Сейчас же ситуация другая, и ФРС понижает ставки не из-за рецессии, а как ответ на то, что происходит в мире (торговые войны, низкие ставки в Европе), ну и частично как компромисс с рынком и Трампом.

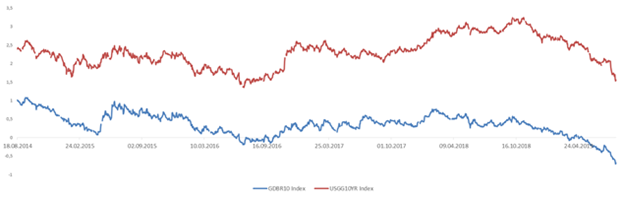

Второй важный фактор, оказывающий большое влияние на форму кривой – рекордно низкие ставки в Европе. Спрэд между 10-летними облигациями США и Германии уже очень долго держится выше 2%. Это очень большая премия за валютный риск пары EUR/USD и она должна быть меньше. Спрэд будет сокращаться со временем, но при отрицательных процентных ставках в Европе трудно представить существенный рост доходностей по немецким гособлигациям. Так что сокращаться он будет за счет падения доходностей в США.

Заметим, что ряд текущих и бывших членов ФРС разделяют наше мнение. Так, на прошлой неделе двое ее бывших главы заявили, что неправильно делать выводы о рецессии по инверсии кривой. И если Джанет Йеллен просто сказала, что на форму кривой влияет много разных факторов, то Алан Гринспен прямо заявил, что инверсия образовалась из-за очень низких ставок в Европе и, как следствие, арбитража между американскими и немецкими государственными облигациями. Отметим также, что ранее в этом году ещё один бывший глава ФРС Бен Бернанке говорил, что в этот раз инверсия вызвана другими факторами. Ну и самое важное, что текущий глава ФРС Джером Пауэлл тоже не считает, что экономика близка к рецессии.

Мы рекомендуем пользоваться текущей ситуацией и скупать интересные истории на этом падении рынка. В этом свете очень показательна статья в Bloomberg про управляющих активами, которая также вышла на прошлой неделе. Журналисты обзвонили некоторых известных портфельных управляющих и спросили, что они делают сейчас, когда рынок падает. Очень многие ответили, что покупают подешевевшие активы.

Источник: finversia.ru