Рынки напугала динамика доходности гособлигаций США — дешевеют акции, сырье и мировые валюты.

Государственные бумаги США размещаются на срок от 1 месяца до 30 лет. Самые короткие облигации, по которым процент выплачивается дважды в год – двухлетние. Именно их стоимость в последнее время находится под пристальным вниманием. Причем важнее не то, какова доходность сама по себе, а то, какова она относительно самых длинных бумаг – тридцатилетних.

При нормальной ситуации на рынке доходность длинных облигаций обычно выше. Поскольку выше и риск потерь при вложениях на более продолжительный срок. И инвесторы по факту получают дополнительную премию за этот риск. Однако иногда доходность краткосрочных бумаг оказывается выше. Это значит, что участники рынка видят больше риска в краткосрочной перспективе, чем в долгосрочной.

Именно это и произошло 14 августа. Доходность двухлетних облигаций поднялась до 1,632% годовых, тогда как доходность десятилетних оказалась на уровне 1,624%. Другими словами, на рынке произошла инверсия

Почему это важно?

Подобные инверсии происходят редко. Но практически всегда предшествуют проблемам в мировой экономики. В частности, инверсия кривой доходности считается самым надежным индикатором предстоящей экономической рецессии в США.

С 1978 года инверсия наблюдалась 5 раз, и каждый раз за ней следовала рецессия в американской экономике (в среднем спад начинается через 22 месяца). Последний раз примета сработала в 2007 году. Начавшийся в декабре того же года спад экономики США продлился полтора года и привел к мировому кризису. За это время ВВП США упал на 4,3%. Цены на жилье в Америке упали почти на 30%, а индекс S&P 500 — на 57%.

На будущее рецессию намекает и еще одна инверсия: трехмесячные долговые бумаги еще в марте оказались доходнее десятилетних. Этот инструмент считается не таким надежным, однако и его можно использовать как определенный ориентир: экономика США как правило скатывается в рецессию через 12–24 месяца после инверсии этих доходностей.

Роль играют и другие факторы: ВВП США растет уже больше 10 лет. Это самый продолжительный период роста с 1854 года, то есть за всю историю наблюдений. При этом рост хоть и стабильный, но несильный – в среднем 2,3% в год, что ниже среднемирового показателя. Когда –нибудь этот цикл должен закончится, и аналитики все чаще говорят о том, что это произойдет уже в ближайшее время – тому способствует геополитическая обстановка.

Рецессии не избежать?

Рост доходности коротких позиций намекает, что денег на рынке много (это характерно для конца бизнес-цикла), но инструментов для эффективных вложений инвесторы не видят. Они переводят деньги в малорисковые активы, к которым относятся, например, золото и долгосрочные гособлигации США, доходность по которым в результате и падает. Выводятся деньги прежде всего с развивающихся рынков и акций компаний.

Причины такого ухода: торговые войны между США и Китаем, протесты в Гонконге, снижение курсов валют развивающихся стран, снижение ключевой ставки США (первое за 10 лет) и т.д.

Не улучшает настроения на рынке и макростатистика. Промышленность Китая в июле выросла с минимальной за 17 лет скоростью (на 4,8%), в Германии во втором квартале производство упало на 5%, а экономика начала сокращаться — ВВП потерял 0,2%. В США пока рост, но его темпы сокращаются.

При этом не все экономисты согласны с тем, что инверсия – это первый шаг к рецессии американской экономики. Условия в 70-ых годах и сейчас сильно различаются, поэтому правила, работающие полвека назад, не обязательно применимы сегодня. Кроме того, инверсия может указать на сам факт будущей рецессии, но ничего не говорит о сроках: как знать, возможно ситуация в мировой экономике позволит обеспечивать рост американской экономики и далее.

Как проблемы США отразятся на нас?

Эксперты говорят: проблемы в экономике США приводят к проблемам в экономике всех стран мира. Американские размеры так велики, что так или иначе оказывают влияние на все рынки. Например: падение спроса на сырье внутри страны автоматически роняет цены на мировых рынках.

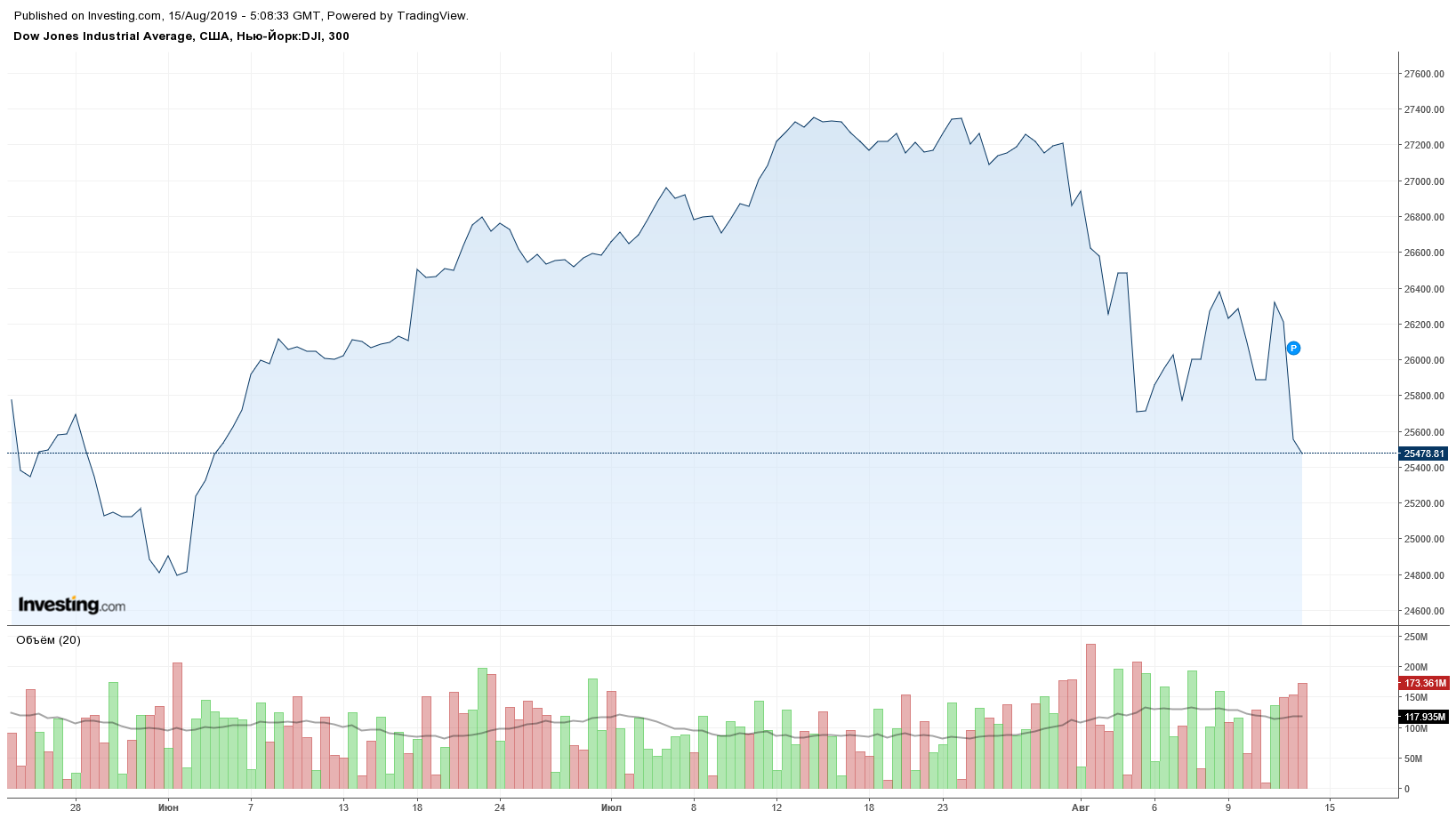

И они уже отреагировали. 14 августа на бирже была устроена распродажа: дешевело практически все. Индекс Dow Jones потерял за день более 3%. Это самое сильное суточное падение с октября 2018 года. S&P 500 в среду потерял 85,72 пункта (-2,39%), а NASDAQ опустился на 242,42 пункта (-3,02%).

Динамика индекса Dow Jones с конца мая по середину августа 2019 года

Сильнее всего падали акции банков. Около 2% потеряли германский DAX и Stoxx Europe 600. Индекс волатильности VIX вырос на 24%. 15 августа падение продолжилось на азиатских рынках: в среднем все основные индексы теряют по 1%.

Тенге держит удар

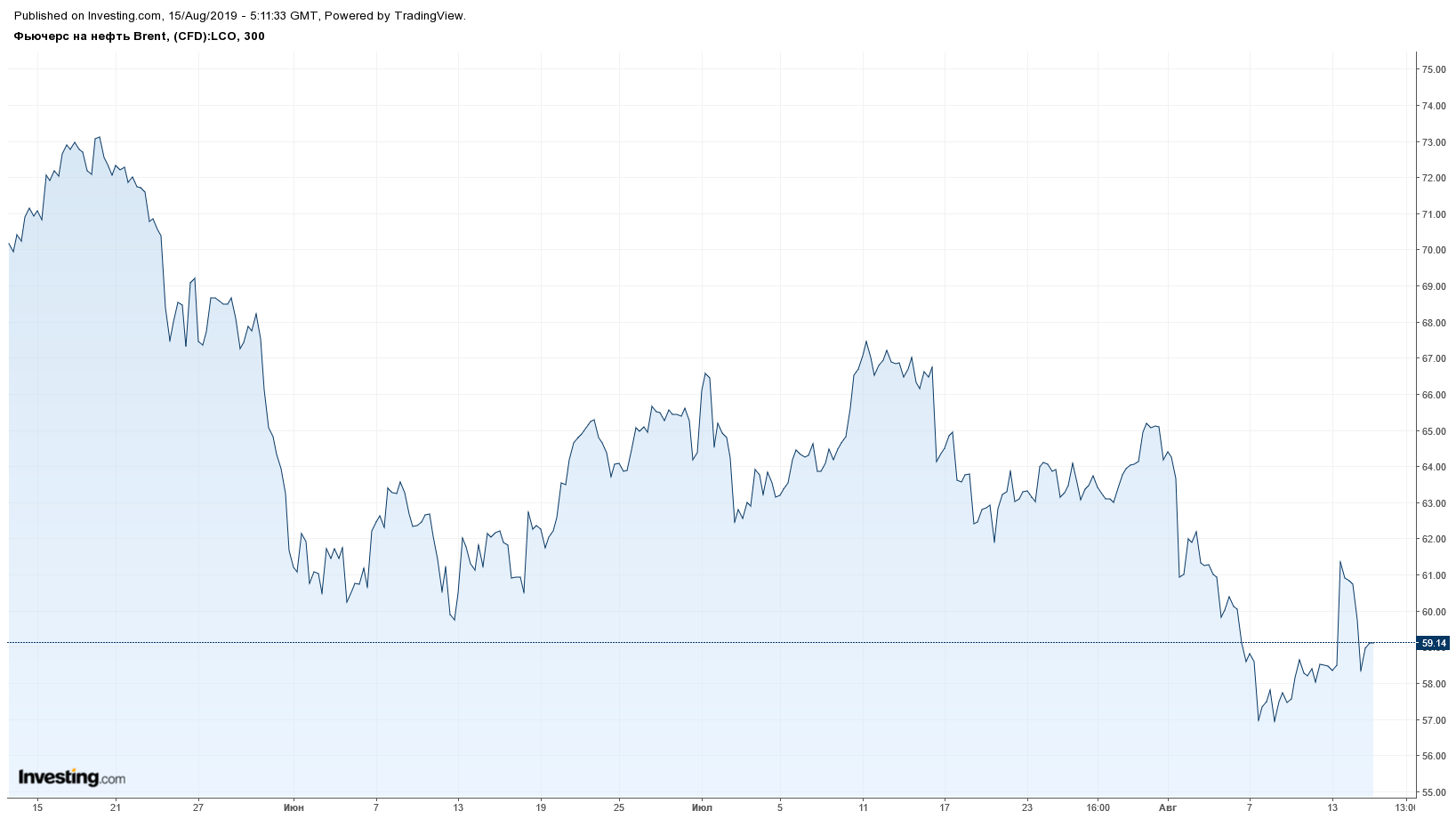

Вместе с акциями крупнейших мировых компаний дешевеет и сырье. 14 августа нефть, только начавшая восстанавливать силы после падения в начале августа, растеряла более 5% своей стоимости. Brent опустился до уровня $59, WTI – до $55.

Динамика стоимости нефти сорта Brent с 15 мая по 15 августа 2019 года

Дешевеют и мировые валюты. Например, российский рубль за день потерял 1,7% — так быстро он не падал с ноября 2018 года. Курс к доллару сейчас находится на пятимесячном максимуме .

Дешевеют и мировые валюты. Например, российский рубль за день потерял 1,7% — так быстро он не падал с ноября 2018 года. Курс к доллару сейчас находится на пятимесячном максимуме .

Подобное поведение рынка не может не сказаться на тенге, хотя казахстанская валюта достойно держит удар. В первые часы работы KASE курс доллара вырос на 83 тиын до 386,99 тенге. Но это даже не покрыло укрепление казахстанской валюты 14 августа: за предшествующие сутки американская валюта подешевела на 1,33 тенге.

Источник https://365info.kz