АФК представила результаты очередного опроса профессиональных участников финансового рынка в отношении некоторых индикаторов в сентябре 2019 года

В опросе Ассоциации финансистов Казахстана приняли участие профессиональные участники финансового рынка, представители банковских, страховых, брокерских организаций, работники аналитических и казначейских подразделений. В публикации представлены ответы респондентов на вопросы, касающиеся прогнозов следующих ключевых индикаторов:

- Стоимость нефти марки Brent;

- Стоимость доллара США против российского рубля;

- Стоимость доллара США против казахстанского тенге;

- Стоимость российского рубля против казахстанского тенге;

- Инфляция;

- ВВП;

- Базовая ставка НБРК.

Краткосрочные ожидания (до одного месяца)

Эксперты финансового рынка ожидают умеренное снижение стоимости тенге в ближайший месяц. Профессиональные участники финансового рынка придерживаются мнения, что курс по паре USDKZT через месяц окажется на уровне 390,67 тенге за доллар, тогда как 390,0 тенге за доллар соответствует медиане ожиданий. Отметим, во время проведения опроса (03.09-09.09) курс доллара на KASE колебался в узком диапазоне в 386,5-388,3 тенге за доллар. Вместе с тем курс по паре USDKZT к концу августа оказался на уровне 387,44 тенге за доллар. При этом 40,0% экспертов опрошенных АФК месяцем ранее были верны прогнозируя курс в диапазоне 385,5-389,4 тенге за доллар.

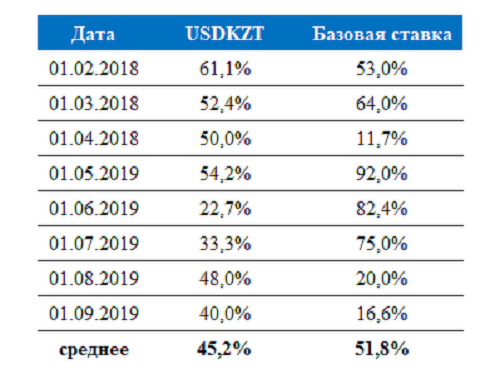

9 сентября 2019 года Нацбанк принял решение о повышении базовой процентной ставки на 25 б.п. до 9,25% годовых. Одной из основных причин повышения ставки является ускорение инфляционных процессов. Между тем, данное решение для финансового сектора было достаточно неожиданным. Так, 61,1% профессиональных участников финансового рынка опрошенных АФК ожидали сохранения базовой ставки на уровне 9,0% годовых, 16,6% экспертов прогнозировали её повышения на 25 б.п., а оставшиеся 22,2% ожидали более агрессивных мер по ужесточению ДКП.

Таблица 1. Доля наиболее точных оценок прошедших опросов:

Среднесрочные ожидания (12 месяцев)

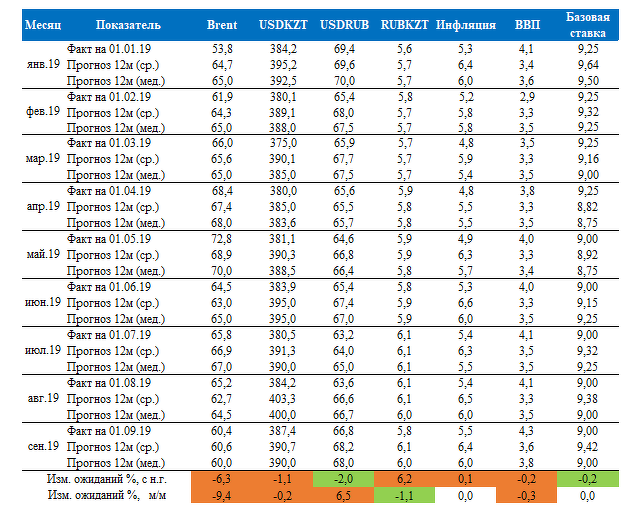

Нефть и курсы валют

Темпы роста мировых экономик снижаются, торговый спор между США и Китаем ужесточается, а геополитическая неопределённость в отношении ряда глобальных вопросов нарастает. Указанные риски приводят к пересмотру прогнозов по рыночной стоимости нефти в среднесрочной перспективе. Так, средний прогноз стоимости барреля нефти Brent через 12 месяцев снизился с $62,7 до $60,6 за баррель. При этом на момент завершения опроса баррель Brent торговался за $62,50.

Ожидания экспертов также ухудшились в отношении стоимости рубля и тенге. Так, эксперты в среднем ожидают курс по паре USDKZT через 12 месяцев окажется на уровне 407,5 тенге за доллар, тогда как месяцем ранее среднесрочный прогноз был на уровне 403,3 тенге за доллар. Однако отметим, что диапазон прогнозов сузился, а уровень максимального прогноза снизился. Так, если месяцем ранее максимальный прогнозный курс по паре USDKZT через 12 месяцев составлял 500 тенге за доллар, то теперь указанный уровень снизился до 460,0 тенге за доллар. Стандартное отклонение прогнозов уменьшилось с 24,4 до 17,5. Средний прогноз по курсу валютной пары USDRUB через 12 месяцев вырос на 2,3%, до 68,2 рублей за доллар.

ВВП, инфляция и ставки

Ожидания по росту экономики Казахстана улучшились за последний месяц, но по-прежнему ожидается замедление текущих темпов. Так, в среднем ожидается, что экономика страны за ближайший год расширится на 3,6% в сравнении с 3,3% месяцем ранее. Напомним, рост экономики Казахстана за восемь месяцев 2019 года составил 4,3%.

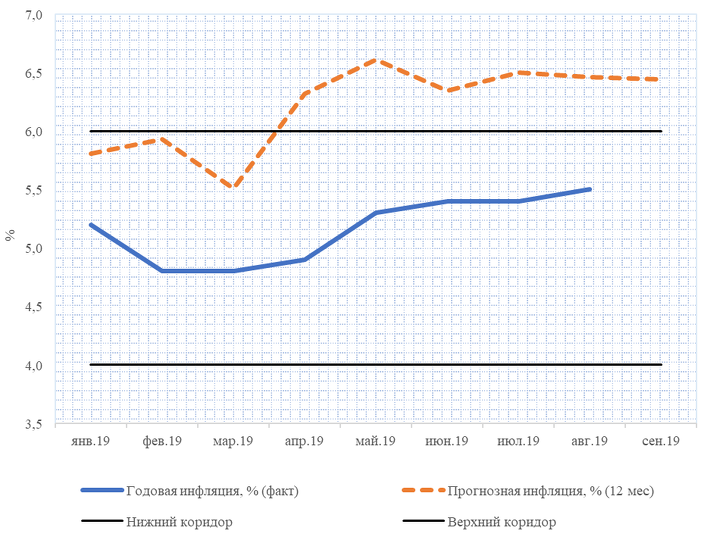

Также среди профессиональных участников финансового сектора сохраняются повышенные инфляционные ожидания. В сентябре значение ожидаемой через 12 месяцев инфляции составило 6,4% против 6,5% месяцем ранее. Отмечаем, инфляционные ожидания профессиональных участников рынка по-прежнему превышают как текущий уровень роста цен, так и цель НБРК по инфляции на 2019-2020 годы (4-6%).

Диаграмма 2. Фактическая и ожидаемая инфляция:

Ожидания экспертов АФК относительно дальнейших действий НБРК по базовой ставке на горизонте следующих 12 месяцев остаются неоднозначными. Так, 47,4% опрошенных экспертов ожидают повышения базовой ставки, а 52,6% её снижения.

По мнению экспертов, реальный уровень базовой ставки (за минусом инфляции) составляет 3,5%, что немногим ниже разницы между текущим уровнем базовой ставки и фактической годовой инфляции в августе – 3,75% (9,25-5,5). Для сравнения, реальная ставка в России оценивается ниже. Так, годовая потребительская инфляция в июле составила 4,3%, в то время как ключевая ставка находится на уровне 7,0%, что соответствует реальной ставке на уровне, близком к 2,70%.

Таблица 3. Ожидания по индикаторам на 12 месяцев:

В ежемесячном опросе в августе приняли участие работники следующих организаций:

- АО «АТФБанк»;

- АО «Банк ЦентрКредит»;

- АО «ForteBank»;

- АО «Евразийский банк»;

- АО «Жилстройсбербанк Казахстана»;

- АО «First Heartland Jýsan Bank»;

- АО «Нурбанк»;

- АО ДБ «Банк Китая в Казахстане»;

- АО «Казахстанская фондовая биржа»;

- АО «Сентрас Секьюритиз»;

- АО «Инвестиционный Дом «Астана Инвест»;

- ТОО «Marsh» (insurance broker);

- АО «СК «Jýsan Garant»;

- АО «КСЖ «Европейская Страховая Компания»;

- АО «УК «ОРДА Капитал»;

- АО «КСЖ «ГАК»;

- ОЮЛ «Ассоциация Финансистов Казахстана».

Источник https://stanradar.com