11 августа Китай девальвировал свою валюту на 2% и незначительно реформировал систему валютных курсов. Все это трудно назвать грандиозным событием, однако финансовые рынки отреагировали на него так, словно по ним ударил гигантский метеорит. Негативную реакцию легко понять: китайская девальвация стала примером того, как не следует проводить политику валютного курса, пишет в Project Syndicate профессор экономики и политологии Калифорнийского университета в Беркли Барри Эйхенгрин.

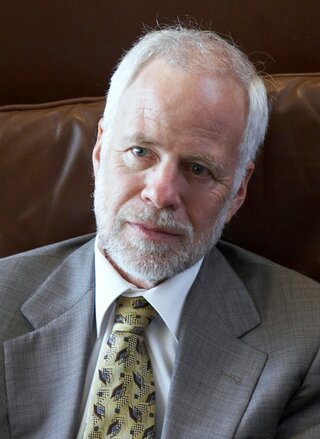

Профессор экономики университета Беркли и бывший советник МВФ Барри Эйхенгрин

Девальвация — испытанное лекарство для подобных "болезней". Однако изменение стоимости валюты на 2% слишком мало, чтобы как-то повлиять на ситуацию, учитывая тот факт, что темпы роста зарплаты в промышленном секторе Китая достигают 10% в год.

Возможно, китайские политики рассматривают 2%-ю девальвацию как первый шаг в поэтапном ослаблении юаня. Но в этом случае они нарушают главное правило политики обменного курса валюты: нельзя резать кошке хвост по кусочкам.

Рациональное обоснование этого правила на поверхности: если иностранные инвесторы будут ожидать нового обесценивания валюты, они поспешат покинуть китайский рынок, чтобы избежать дополнительных потерь. Ускорится бегство капитала, ужесточатся финансовые условия и пострадают инвестиции. Именно с этим Китай сегодня и сталкивается.

Одноразовая крупная девальвация, которая принесет всеобъемлющую корректировку, - единственный способ минимизировать риски. Если инвесторы верят, что резкое повышение конкурентоспособности приведет к значительному улучшению экономических показателей, то валюта частично восстановит потерянную стоимость. Капитал пойдет в страну, а не из нее. Траты скорее возрастут, чем снизятся.

Вместо этого, используя свой излюбленный инкрементальный подход, политики Поднебесной подрывают веру в свою компетентность. Кроме того, корректируя обменный курс без всякого объяснения, они толкают инвесторов к мысли, что экономические показатели Китая намного хуже, чем утверждает официальная статистика.

Другим объяснением августовской девальвации может быть надежда, что она поможет юаню войти в корзину валют, на основе которых определяется условная расчетная денежная единица Международного валютного фонда или специальные права заимствования (SDR). Но для того чтобы попасть в корзину SDR, валюта должна широко использоваться в международных транзакциях.

И хотя юань уже сегодня широко используется в платежных операциях по всему миру (особенно с торговыми партнерами Китая), он не так свободно торгуется на рынке глобальных валют, занимая лишь 9-е место по объему, утверждает Банк международных расчетов.

Эта относительно низкая строчка объясняется сохраняющимся в Поднебесной контролем над движением капитала (что затрудняет участникам финансового рынка доступ к юаню) и мощной манипуляцией рынка иностранной валюты со стороны ЦБ Китая (что делает обменные операции в юанях непрозрачными и неопределенными).

В любом случае стремление попасть в клуб SDR - плохое оправдание для неуклюжих шагов на рынке. Учитывая тот факт, что SDR (используемая МВФ для контроля собственных финансовых транзакций) имеет небольшое практическое значение, усилия китайских властей включить юань в эту корзину не более чем "проект тщеславия".

Кроме того, включение в SDR никак не ускорит процесс превращения юаня в первоклассную международную и резервную валюту, широко используемую частными и государственными иностранными инвесторами.

Если китайские чиновники по-настоящему хотят добиться этого, они должны перестать думать о SDR и создавать стабильный и ликвидный финансовый рынок, который не подвергается государственным манипуляциям. Только тогда мир начнет считать юань полноценной международной и резервной валютой. События прошлого месяца говорят о том, что Китай еще очень далек от этого".

Источник: Вести Экономика