Когда западные страны преодолевали финансовый кризис в 2009 г., они надеялись, что развивающиеся экономики в Азии и Латинской Америке смогут поддерживать глобальный рост. Вместо этого развивающиеся страны оказались в сильной зависимости от того, что происходит на Западе. Как только центральные банки Европы и Америки снизили процентную ставку и начали количественное смягчение, инвесторы и банки направили по всему миру гигантскую денежную волну, ожидая ее возвращения после повышения ставки Федерального резерва США.

До тех пор пока получающий рынок остается финансово открытым и достаточно глубоким (что можно сказать о многих развивающихся странах), эти деньги довольно безразличны к показателям экономик, куда они пришли, говорится в последнем докладе МВФ.

Бразилия, Индонезия, Таиланд и Турция видят мультипликационный эффект в акциях, облигациях и банковских потоках. Индия на контрасте видит его главным образом на фондовом рынке. Но за пределами Восточной Европы монетарный "толчок" в развитом мире обычно ударяет развивающиеся экономики одной большой волной.

Согласно отчету МВФ о финансовой стабильности, который был опубликован в начале прошлой неделе, компании используют этот инвестиционный приток для увеличения долга на более благоприятных условиях. Корпоративный долг в развивающихся странах вырос в пять раз за последнее десятилетие и сегодня составляет $18 трлн, или более 70% ВВП, отмечает британский журнал The Economist.

К сожалению, за последние пять лет все эти компании стали менее прибыльными, а значит, и менее платежеспособными. Несмотря на плюсы низкой доходности и возможность рефинансировать по более выгодным условиям, 40% компаний все еще должны выплачивать проценты, размер которых равен их половине доналоговой прибыли.

Получить кредит в иностранном банке (с новым регулированием) сегодня практически невозможно. Вместо этого компании выпускают облигации, при этом в иностранной валюте (что может затруднить выплату по долгам, если новый отток приведет к дополнительному ослаблению местной валюты); большинство этих компаний - чаще всего нефтегазодобывающие и строительные фирмы - уже сегодня находятся в сложном финансовом положении.

МВФ боится, что если инвестиции в некоторых развивающихся экономиках оказались там из-за определенных условий в богатых странах, то они могут быть быстро выведены оттуда, когда эти условия изменятся. Бизнес, имеющий значительную долговую нагрузку и не очень хорошие перспективы, может легко обанкротиться. Если это произойдет в больших масштабах, то проблема может распространиться на банки и дальше.

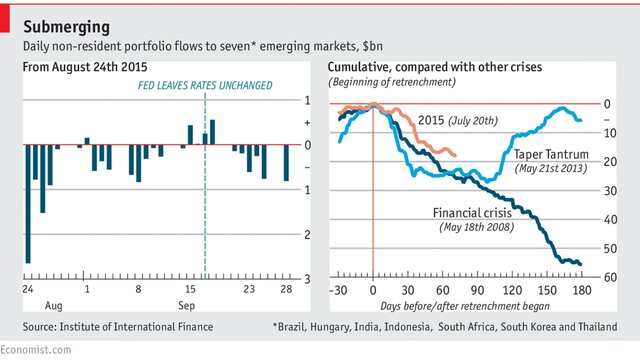

Инвесторы нервничают последние несколько месяцев. Согласно данным Института международных финансов в III квартале 2015 г. инвесторы продали активов в развивающихся странах на сумму в $40 млрд. Это худший квартальный отток с 2008 г.

МВФ рекомендует правительствам внимательнее следить за внутренними финансовыми потоками и при необходимости вводить контроль над движением капитала (возможно, этот совет прозвучал слишком поздно).

При этом трудно спрогнозировать, сколько компаний могут столкнуться с проблемами. Нынешний уровень корпоративной задолженности не является критическим, хотя и таит в себе опасность.

Производные контракты могут предложить определенную защиту компаниям, сталкивающимся с риском валютных скачков или изменением процентной ставки. Но в них трудно разобраться, чтобы определить, кто защищен и насколько.

Источник: Вести Экономика